Аргументы в пользу глобальных инвестиций

(и счастливой семейной жизни)

Сегодня в выпуске:

- Аргументы в пользу глобальных инвестиций (и счастливой семейной жизни)

- Ближайшие вебинары и мероприятия:

* * *

Тед Динуччи

14 Февраля 2019 г.

Источник: Vanguard

Перевод для AssetAllocation.ru

Это работает всегда, имеете ли вы дело с деньгами или с отношениями.

В семейной жизни есть особые случаи, которые следует помнить и отмечать. Во главе этого списка стоит день рождения моей жены и годовщина нашей свадьбы. За эти годы мои подарки ей оказывались как удачными, так и неудачными. Иногда удачным оказывался праздничный ужин, а иногда все решала простая открытка. К счастью, я никогда не проигрываю, поскольку всегда подстраховываюсь комбинацией открыток, ужинов, подарков или добрых дел, таких как уборка ее машины или синхронизация ее электронных часов со смартфоном.

По отдельности всегда бывают удачи и неудачи. Но если рассматривать все в совокупности, моя жена получает удовлетворение от моих лучших идей, в то время как я защищен от своих промахов.

В конечном счете, к глобальным инвестициям в акции я подхожу так же, как и к подаркам.

Приливы и отливы глобальных акций

Глобальные фондовые рынки испытывают естественные взлеты и падения. Время от времени некоторые регионы, страны и сектора будут работать лучше, чем другие, но я остаюсь сбалансированным и приверженным своим долгосрочным финансовым целям. Однако это не всегда легко – ярким примером стал период после мирового финансового кризиса 2008 года.

С тех пор, как в марте 2009 года рынок достиг дна, американские акции превзошли своих международных конкурентов на 6,2% годовых и показали значительно меньшую волатильность (13,6% против 16,1% соответственно). Если бы я обладал идеальным предвидением, я вложил бы все свои деньги в акции США. Но я всегда помнил 2 важных факта: у меня нет идеального предвидения, поэтому иногда я выигрываю, а иногда проигрываю; и, хотя недавние разница в доходности значительна, она не является ненормальной.

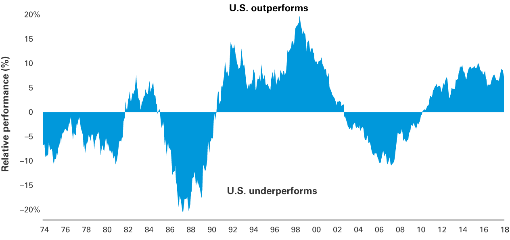

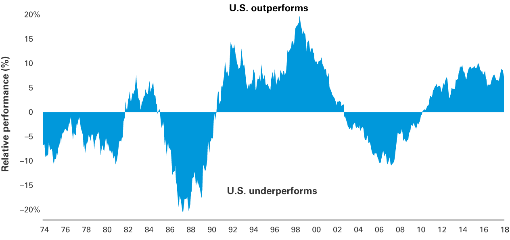

Лидерство по доходности между акциями США и международными акциями было неоднозначным

(Акции США в сравнении с международными акциями, скользящие пятилетние доходности: январь 1970 г. - декабрь 2018 г.)

Источник: Morningstar Direct, анализ Vanguard.

Данные по состоянию на 31.12.2018.

Доходность международных акций измерена по индексу MSCI World ex US; доходность акций США измерена по индексу MSCI USA.

Рассматривая данные с 1970 года, можно сказать, что доходность акций США в сравнении с доходностью международных акций была очень цикличной, и каждый цикл доходности отличался по глубине и продолжительности. Опять же, если бы я избегал американских акций в годы, предшествовавшие финансовому кризису, а затем вернулся в американские акции, как только рынок достиг дна, я бы получил значительную прибыль.

Но никто не может предсказать будущее.

Сила глобальной диверсификации капитала

Хотя доходности важна, они показывают лишь половину картины. Как инвестор, вы хотите получать эти доходности наиболее эффективным и последовательным способом. Глобальная диверсификация вашего портфеля (т.е. владение как акциями США, так и акциями за пределами США) - мощный подход, который может помочь вам достичь этой цели.

Как правило, средние долгосрочные доходности акций США и международных акций схожи, но их пути к этим доходностям различны. Включение и тех, и других инвестиций в портфель может помочь снизить волатильность без ущерба для потенциальной прибыли.

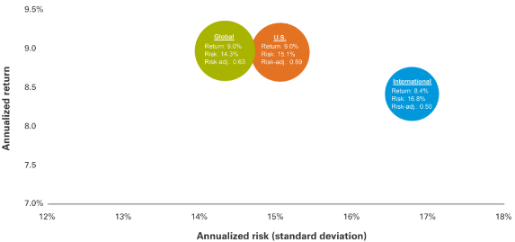

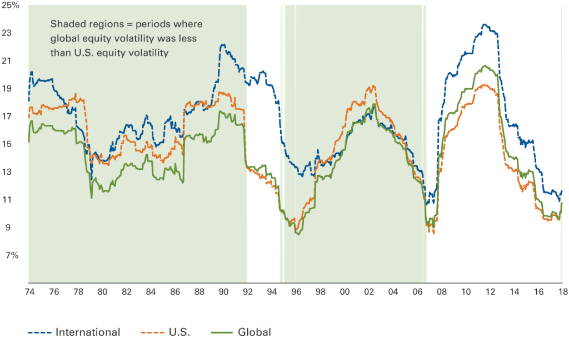

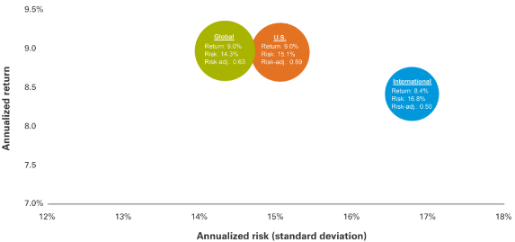

На приведенных ниже диаграммах показано, что глобально диверсифицированный портфель акций (60% США, 40% международные) последовательно снижал бы волатильность и обеспечивал более высокую доходность с поправкой на риск или более высокую доходность на единицу риска в сравнении с портфелем, в котором находились только акции США или только международные акции.

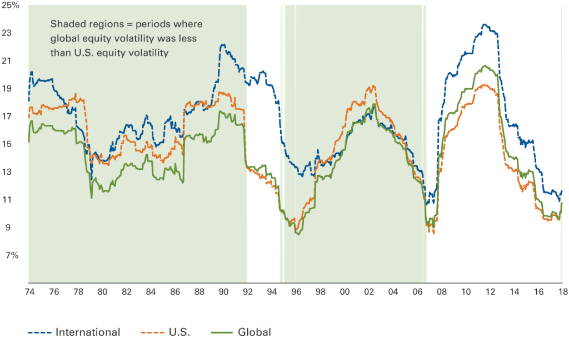

Добавление международных акций в портфель из акций США привело бы к снижению волатильности

(Скользящие пятилетние стандартные отклонения ежемесячной доходности январь 1970 года–декабрь 2018 года)

Закрашенные области = периоды, когда глобальная волатильность акций была ниже волатильности акций США

Источник: Morningstar Direct, анализ Vanguard.

Данные по состоянию на 31.12.2018.

Доходность международных акций измерена по индексу MSCI World ex US; доходность акций США измерена по индексу MSCI USA.

Глобальный портфель акций обеспечил самую высокую доходность с поправкой на риск за период анализа

(Январь 1970 г. - декабрь 2018 г.)

Источник: Morningstar Direct, анализ Vanguard.

Данные по состоянию на 31.12.2018.

Доходность международных акций измерена по индексу MSCI World ex US; доходность акций США измерена по индексу MSCI USA.

Аргументы в пользу глобальной диверсификации сейчас столь же сильны, как и прежде

Как недавно обсуждалось в Экономическом и рыночном прогнозе на 2019 год от Vanguard, мы ожидаем, что глобальная доходность акций снизится в следующие 10 лет. Однако, с учетом относительного отставания международных акций, они выглядят более привлекательно в сравнении с акциями США. Основываясь на этой информации, мы ожидаем, в течение следующих 10 лет доходность международных акций превысит доходность рынка США, и снизит общую волатильность при добавлении в портфель из акций США. При этом важно подходить к рыночным прогнозам с чувством смирения, поскольку прогнозирование доходностей и рыночных условий не является точной наукой, и привязка к одной оценке прибыли маскирует полный спектр потенциальных результатов.

Хотя я не могу с уверенностью сказать, какой регион окажется лучше в течение следующего десятилетия, я уверен, что периоды опережающего роста и отставания в акциях США и международных акциях сохранятся, а преимущества диверсификации вашего портфеля являются веским аргументом для глобальных инвестиций в акции.

В моей личной жизни я знаю, что некоторые из моих подарков окажутся хитами, а другие – промахами.

Но благодаря урокам глобальной диверсификации, я спасаю себя от более ухабистой поездки!

Примечания:

• Все инвестиции подвержены риску, включая возможную потерю денег, которые вы инвестируете.

• Диверсификация не обеспечивает прибыли и не защищает от убытков.

• Прошлые показатели не являются гарантией будущих доходов.

Обсудить - AssetAllocation.ru

* * *

Напоминаю, учебный курс "Инвестиционный портфель - Часть 2. Наполнение портфеля или Тактика" стартует уже в понедельник, 11 марта. Если вы решили принять участие, пожалуйста, не затягивайте с регистрацией и оплатой.

* * *

Ссылки для регистрации на ближайшие вебинары:

Обсудить: Живой Журнал, Facebook, ВКонтакте, Telegram, Twitter, YouTube

Успеха вам!

Если вы хотите задать вопрос или поделиться своими мыслями, пишите Сергею Спирину.

Имейте в виду, что письма могут цитироваться с указанием имени автора и адреса его электронной почты, если не оговорено обратное.

Приглашаю вас принять участие в обсуждении материалов рассылки на форуме сайта Центр Финансового Образования.

0 коммент.:

Отправить комментарий